Las ordenanzas municipales y la anti economía en Venezuela

Extracto.

Venezuela es un país con una severa crisis fiscal que también afecta a las alcaldías, en algunas la respuesta mas fácil ha sido modificar las ordenanzas municipales, subiendo las alícuotas de patente y comercio en niveles confiscatorios, sin darse cuenta se están deglutiendo el futuro, y mas importante, dañando la base económica local. Es usual que las alícuotas se presenten en tantos por mil, ya algunas alcaldías se ha rebasado los niveles de tantos por cien, con aumentos de mas de 700 %. Otra opción es la de la fiscalización intensa de manera de ajustar la alícuota modificando el objeto de la actividad económica hacia aquellas con mayor tributo o de encontrar cualquier evento que de lugar a sanciones y multas.

Adicción fiscal municipal.

El camino de menor resistencia.

La debilidad institucional y una creencia por parte de los gobernantes en Venezuela, al suponer que son dueños de algo y no representantes de una comunidad, son las fuentes de todo tipo de políticas públicas que lejos de procurar el bien público, se transforman en verdaderos males públicos. Es el camino de menor resistencia, para quien detenta poder discrecional, el cual le otorga impunidad y aureola de efectismo cuando formula providencias o actos de gobierno. Es así que sin la evaluación de las consecuencias y efectos secundarios algunas alcaldías en Venezuela han tomado la vía de modificaciones en las ordenanzas fijando alícuotas que tienen características confiscatorias.

El populismo.

Bajo el imperio de lo mediático se busca la justificación de cualquier desafuero bajo el supuesto de que los actos de gobierno por si mismo favorecen al pueblo, los gobernantes se la pasan a la caza de cualquier descontento popular para en responsabilizar a otros sobre sus causas, olvidando su propia responsabilidad. Por ejemplo, asociar el congestionamiento vial y el mal estado de la vialidad con aquellas actividades que precisamente son las que generan valor económico, empleo y crecimiento en una localidad, ni por pura casualidad analizan el problema para efectuar una correcta evaluación y formular políticas públicas. Ni mejoran la vialidad, ni formulan reglas e incentivos para reducir los efectos nocivos de la actividad económica, simplemente deciden aumentar los tributos sin enunciar los proyectos que van a financiar.

La adición al gasto

La adicción al gasto es una de las patologías mas funestas que sufren quienes tienen responsabilidades de gobierno en Venezuela, no existe en la anti economía pública la noción de escasez de los recursos cualesquiera que sean. Actualmente, en medio de una crisis económica, a algunas las alcaldías no se les ocurre utilizar la economía normativa para aupar el crecimiento económico y el empleo en su lar, sino golpear al sector productivo en su peor momento. No tienen el conocimiento, ni la capacidad y tampoco la creatividad para formular regulaciones que le proporcionen una fuente estable y creciente de tributos a la municipalidad en el tiempo, simplemente buscan extraer en el instante el máximo de renta de los contribuyentes, mas allá de su capacidad de pago. Es una suerte de cacería para modificar el objeto de la actividad económica del contribuyente hacia aquellos de mayor tributación, es también la fiscalización arbitraria en búsqueda de cualquier recurso para fijar sanciones, multas y extraer rentas.

Los principios de la formulación de los tributos municipales

El principio de la capacidad económica o de pago.

La formulación de una alícuota de una ordenanza municipal debe establecerse en función de la renta que se percibe de la actividad económica y de la capacidad de pago del contribuyente, de forma que la imposición resulte igualmente onerosa, en términos relativos, para cada contribuyente. En relación con la renta, la incidencia del tributo sobre el contribuyente tiene que ser igual para todos en términos de proporcionalidad (tamaño de la renta) y progresividad (variación en las escalas de renta). Las alcaldías en Venezuela no presentan en la formulación de sus ordenanzas el cumplimiento y justificación con base en los principios de proporcionalidad y progresividad. Las alícuotas son sobre montos fijos y no son variables según la capacidad de pago del contribuyente (no hay progresividad), y son diferentes entre contribuyentes del mismo ramo dependiendo de la localización administrativa de la sede de la empresa (la diferencia entre los tributos pagados por empresas con el mismo objeto social son diferentes dependiendo de su sede legal).

Eficiencia económica.

El sistema tributario no debe distorsionar la asignación eficiente de los recursos. Esto es, no debe inducir decisiones económicas en los agentes distintas a las que adoptarían en una situación de naturaleza competitiva. Ello significa que el sistema tributario no debe afectar negativamente la eficiencia económica y el buen funcionamiento de la competencia que la hace posible. La política fiscal debe evitar cualquier consecuencia involuntaria que perjudique el funcionamiento de unos en favor de otros y debe suprimir o atenuar las imperfecciones del mercado. La política fiscal debe estructurarse, tanto en su totalidad como en sus elementos constitutivos, de forma que no frene el crecimiento y pueda ejercer una influencia positiva sobre el mismo, si no alcanzase el ritmo adecuado.

Flexibilidad.

Hace alusión a la capacidad de adaptación rápida del sistema fiscal a las variaciones cíclicas y estructurales de la economiía. Remite, por tanto, a las respuestas estabilizadoras de la política impositiva con la finalidad de atenuar los ciclos económicos, y a las adaptaciones del sistema fiscal a los cambios económicos estructurales o de fondo (globalización, innovaciones económicas, etc.). La administración fiscal debe limitar su intervención en la esfera privada de los contribuyentes, y en el ejercicio de la libertad económica individual, al mínimo imprescindible, para la observancia de los principios presupuestario-fiscales y de justicia (considerados como de rango superior) y los asociados a las políticas de estabilización y crecimiento.

Justicia o equidad.

El sistema tributario debe responder a los criterios comúnmente aceptados de justicia en el tratamiento de los diferentes individuos. Estos criterios pueden adoptar dos perspectivas, la equidad vertical, que es el principio que dice que se debe tratar fiscalmente de forma distinta a personas que están en circunstancias diferentes. Y el de la equidad horizontal, que nos indica que a igualdad de circunstancias, el trato fiscal debe ser idéntico. La política tributaria debe alterar la distribución primaria de la renta provocada por el mercado, disminuyendo las diferencias de renta mediante la progresividad. La política fiscal debe evitar intervenciones fragmentarias y asistemáticas que favorezcan o perjudiquen injustificadamente a ciertos grupos económicos, sectores productivos o categorías de gasto, o la adopción de ciertas formas jurídicas.

Territorialidad[1]

El sistema fiscal representado en las ordenanzas municipales son tributos de carácter territorial, por lo que sólo puede causarse en el lugar donde se efectúa la actividad, esto es, en la jurisdicción del Municipio recaudador, independientemente del lugar donde esté domiciliado o ubicado el particular que realiza o ejecuta la actividad. Esta característica obedece al principio de territorialidad como límite de la imposición nacional, estadal o municipal, consagrado en el artículo 11 del Código Orgánico Tributario, según el cual: “las normas tributarias tienen vigencia en el ámbito espacial sometido a la potestad del órgano competente para crearlas”. Ahora bien, en la medida que las actividades comerciales, industriales y de servicios que realiza una empresa trasciendan los límites territoriales de un determinado Municipio, el principio de territorialidad se vinculará con los elementos objetivos del hecho imponible, como el lugar de la fuente productiva y la ubicación de la capacidad contributiva, entre otros, como lo ha expresado el Tribunal Supremo de Justicia, en sentencia de la Sala Constitucional del 6-07-2002, caso: Cervecería Polar del Centro, C.A., Vs. Municipio San Carlos del Estado Cojedes:

[…] el impuesto sobre Patente de Industria y Comercio posee carácter territorial, en el sentido de que el poder tributario municipal tiene como límite la jurisdicción a la cual se circunscribe el Municipio acreedor de dicho impuesto. En razón de lo anterior, para que un contribuyente efectivamente se constituya como sujeto pasivo del impuesto en estudio, debe existir una forzosa vinculación entre el territorio del Municipio exactor, y los elementos objetivos que hace nacer el tributo, tales como, el lugar de la fuente productiva y la ubicación de la capacidad contributiva, y no basado en datos personales como el domicilio o la nacionalidad del contribuyente que constituyen datos subjetivos asociados a cualidades personales del contribuyente, típicos de los impuestos personales a la renta o al patrimonio neto [….].

Alcaldía de Guacara variación entre el año 2014 y el año 2015

En un momento de aguda crisis económica en el país, con regulaciones de toda naturaleza para someter precios y costos, los gobiernos municipales no son el mejor ejemplo de cumplimiento de esas intenciones, en un solo año la Alcaldía de Guacara aumento en promedio los tributos en 426%, en algunos caos en 1011%.

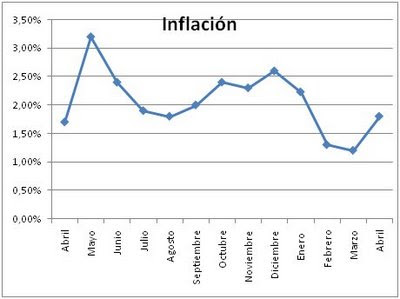

El aumento de las alícuotas en las alcaldías tiene un efecto multiplicador, ya que afecta el ingreso bruto de los contribuyentes, si la inflación anticipada para el año es de 80%, el impacto de 426% de aumento en la alícuota impositiva es de 756% a nivel de recaudación. El inconveniente de una recaudación fiscal confiscatoria es que a la larga provoca la quiebra de las empresas y la reducción de la recaudación futura con todos los efectos socioeconómicos sobre la generación de valor económico y sobre el empleo.

Alcaldías de Guacara, San Diego y Valencia.

Tomando como referencia las Alcaldías de Valencia, Guacara y San Diego del Estado Carabobo, y elaborando una tabla de estadística descriptiva, se observa:

- Una mayor presión tributaria en el caso de la Alcaldía de Guacara (media:1,20 miles por ingresos brutos), seguida por la Alcaldía de San Diego (0,82) y por último la Alcaldía de Valencia (0,69).

- Un mayor sesgo y asimetría en las alícuotas en el caso de Guacara y Valencia en comparación con San Diego, esto significa que en el caso de Guacara el principio de neutralidad y eficiencia perjudica a unas actividades en relación con otras.

La presión tributaria es tan grande en el caso de Guacara que puede alcanzar hasta un 52% del total de la utilidad, mucho mas que el propio impuesto sobre la renta.

En Venezuela hay todo tipo de regulaciones económicas, entre ellas la Ley Orgánica de Precios Justos (LOPJ), que deja fuera de las tablas de costos importantes rubros a nivel de gastos (solo se reconoce el 12,5% de los costos de producción), gastos importantes para asegurar la generación de valor en las operaciones. Hay que señalar que las regulaciones son tan extensas y variadas en Venezuela que las empresas deben crear unidades administrativas y burocracia que suman gastos que en nada contribuyen con las operaciones, que a su vez no son reconocidas por la LOPJ.

Los tributos municipales estarían llegando a un nivel que podría considerarse confiscatorio para las actividades empresariales. Esta voracidad tiende a hacerse mayor en virtud de que el gobierno central, con dificultades fiscales, reduce o incumple con las transferencias que debe asegurar a los gobiernos municipales.

Si construimos una tabla de resultados financieros de una empresa, ajustando la misma para cumplir con la Ley Orgánica de Precios Justos, para un caso hipotético y aplicamos las regulaciones tributarias mas importantes el resultado es el siguiente:

"eppur si muove"

Venezuela un país dominado por la retórica mediática entre la anti política y la anti economía, domina la escena todo tipo de propuestas económicas de naturaleza macroeconómica: desde la "dolarización", la liberación del mercado (de bienes y servicios, de pagos externos,...), la disciplina fiscal y monetaria. Sin embargo, se deja fuera el contexto microeconómico y la existencia de todo tipo de regulaciones cuyos incentivos perversos, factores que de no corregirse en su origen como la debilidad institucional del país y la ausencia del análisis de impacto regulatorio, en lugar de resolver problemas los agrava. El país reclama como mínimo, la autonomía e independencia de los poderes públicos de los unos con respecto de los otros, es condición necesaria, la presencia de contra poderes públicos que permitan el equilibrio y freno de decisiones arbitrarias sin consideración alguna de sus efectos colaterales directos e indirectos a través del mercado.

[1] http://www.eumed.net/libros-gratis/2009b/563/Impuesto%20sobre%20actividades%20economicas%20de%20industria.htm

Comentarios